巴西石油收購要約

親愛的貴賓客戶,您好:

本行於接獲保管機構 Clearstream 通知發行機構「巴西石油全球金融私人有限公司」(PETROBRAS GLOBAL FINANCE B.V.)計畫於2021/06/08美國紐約時間5: 00 p.m. 前以公開收購方式(Any and All offer)贖回其流通在外之債券,茲說明如下:

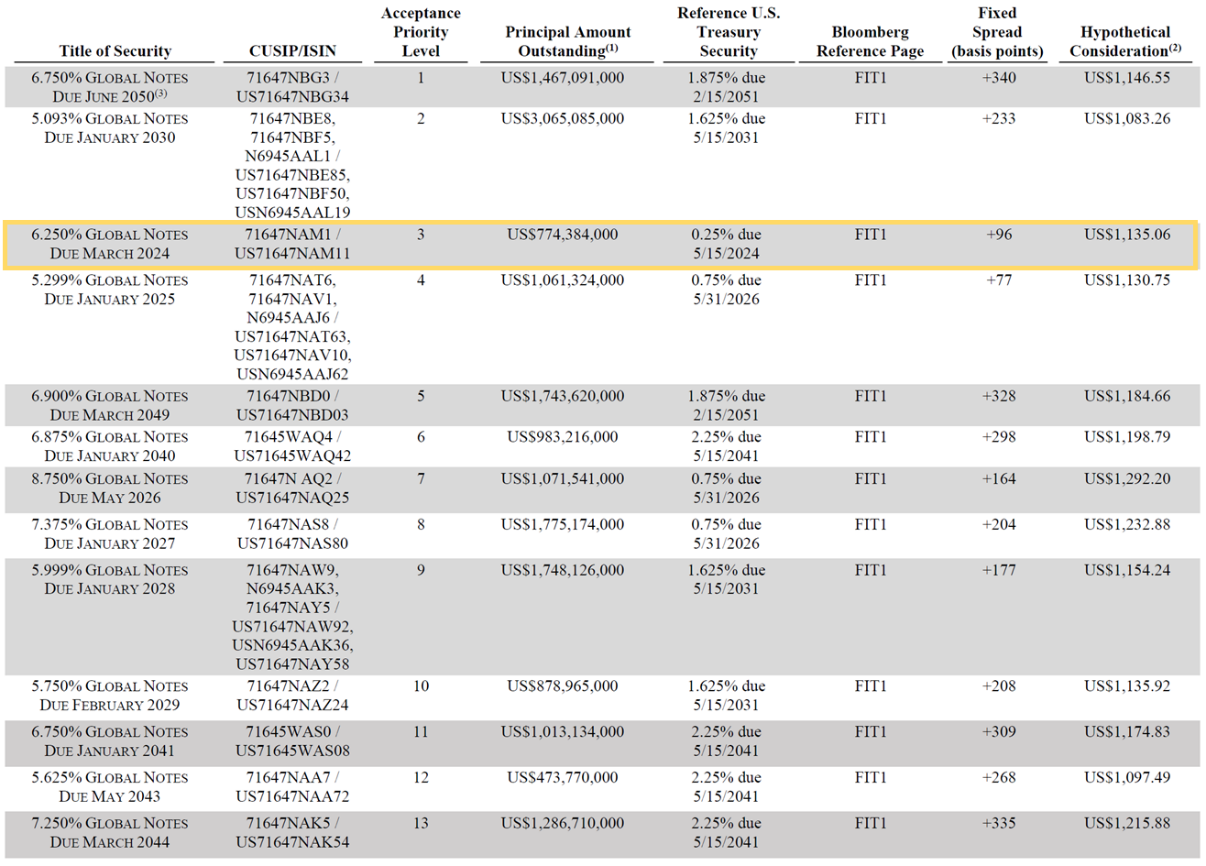

- 本次公開收購之債券共有13檔,總計回購上限為25億美元。於本行架上之巴西石油公司債A142(證券代號 US71647NAM11,面額配息率6.250%,到期日 2024/03/17,下稱本債券)依優先順序(Acceptance Priority Level)排在第3順位(如下圖所示),投資人可自由選擇是否參與公開收購,惟本行不保證本債券一定成功贖回。

本債券之公開收購條件:- 1.1 收購時程: 2021/06/08美國紐約時間5:00 p.m.。

- 1.2 巴西石油全球金融私人有限公司將於美國紐約時間2021/06/08 11:00 a.m.公布各檔債券的收購價格,A142之收購價格以Bloomberg FIT1頁面所顯示之0.250% 2024/05/15到期之美國公債殖利率加96bps為折現率,依此檔債券未來現金流量折現值為收購價格。

- 1.3 前次配息日(含)至交割日(不含)之應計未付利息,將支付給成功參與現金收購要約的投資人。交割日(預計):2021/06/11。

- 您所持有之債券倘於本次要約中未成功收購,您仍可選擇持有債券至到期日,或於到期日前於次級市場出售贖回。

- 本次債券公開收購要約,悉依發行機構公布之內容條款辦理,英文版債券公開收購要約放置於本行官網理財最新消息之附件中。

- 本行受理期間:即日起至2021/06/07臺灣時間05:45p.m.止,請您填妥「債券公開收購參與意願書」,回覆至所屬分行辦理相關事宜。倘您未於受理期間內回覆,則視為不同意參與本次債券公開收購,您所持有之債券仍可選擇於債券到期日前於次級市場出售贖回。

本公告謹供參考,並不代表本行建議客戶是否進行參與。您所提出之「債券公開收購參與意願書」亦不保證成功收購,在您作出決定前,請務必考慮自身狀況及出售後之可能風險(包括但不限於損及本金之風險)。

倘有任何疑問或指教,請洽詢您的理財顧問。

順頌

時祺

遠東國際商業銀行(股)公司信託部 敬上